Методы оценки инвестиций

Экономическая оценка инвестиционных проектов занимает центральное место в процессе обоснования и выбора возможных вариантов вложения средств в реальные активы. При всех прочих благоприятных характеристиках проекта он будет отвергнут, если не обеспечит:

–возмещение вложенных средств за счет доходов от реализации товаров или услуг;

–получение прибыли, обеспечивающей рентабельность инвестиций не ниже желаемого для предприятия уровня;

–окупаемость инвестиций в пределах срока, приемлемого для предприятия.

Стоимость денег во времени

В наиболее общем виде смысл понятия «стоимость денег во времени» может быть выражена фразой – рубль сегодня стоит больше, чем рубль, который мы получим в будущем. Рубль, полученный сегодня, можно немедленно вложить в дело, и он будет приносить прибыль. Или его можно положить на банковский счет и получать процент.

Формула сложных процентов:

![]() , (1)

, (1)

где FV – будущая величина той суммы, которую мы инвестируем в любой форме сегодня и которой будем располагать через интересующий нас период времени;

PV – текущая (современная) величина, которую мы инвестируем;

Е – величина доходности инвестиций;

k – число периодов времени, в течение которых инвестиции будут участвовать в коммерческом обороте.

Из приведенной формулы видно, что для расчета будущей стоимости (FV) применяется сложный процент. Это означает, что процент, начисленный на первоначальную сумму, прибавляется к этой первоначальной сумме и на него также начисляется процент.

Дисконтирование

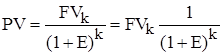

Чтобы определить текущую (современную) стоимость (PV) будущих поступлений и затрат, используем формулу сложных процентов:

. (2)

. (2)

Следовательно, текущая (современная) стоимость равна будущей стоимости, умноженной на коэффициент ![]() , называемый коэффициентом дисконтирования.

, называемый коэффициентом дисконтирования.

Дисконтирование – это процесс приведения (корректировки) будущей стоимости денег к их текущей (современной) стоимости.

Будущая стоимость аннуитета

Аннуитет – это частный случай денежного потока, т.е. это поток, в котором денежные поступления (или платежи) в каждом периоде одинаковы по величине.

Будущую стоимость аннуитета можно рассчитать по формуле

, (3)

, (3)

где FVAk – будущая стоимость аннуитета;

PMTt – платеж, осуществляемый в конце периода t;

Е – уровень дохода;

k – число периодов, в течение которых получается доход.

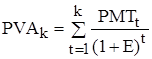

Текущая стоимость аннуитета определяется по формуле:

, (4)

, (4)

где PMTt – будущие поступления денежных средств в конце периода t;

Е – норма доходности по инвестициям;

k – число периодов, на протяжении которых в будущем поступят доходы от современных инвестиций.

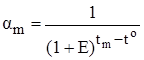

Коэффициент дисконтирования. Норма дисконта

Дисконтирование денежных потоков – это приведение их разновременных значений к их стоимости на определенный момент времени, который называется моментом приведения и обозначается через ![]() .

.

Момент приведения может не совпадать с началом отсчета времени, t0. Процедура дисконтирования понимается в расширенном смысле, т.е. как приведение не только к более раннему моменту времени, но и к более позднему (в случае, если ![]() ).

).

Основным экономическим нормативом, используемым при дисконтировании, является норма дисконта (Е).

Дисконтирование денежного потока на m-м шаге осуществляется путем умножения его значения ЧДПm(CFm) на коэффициент дисконтирования (a), рассчитываемый по формуле

, (5)

, (5)

где t m – момент окончания m-го шага расчета.

Норма дисконта с экономической точки зрения – это норма прибыли, которую инвестор обычно получает от инвестиций аналогичного содержания и степени риска. Таким образом, это ожидаемая норма прибыли.

Различают следующие нормы дисконта:

–коммерческую;

–участника проекта;

–социальную;

–бюджетную.

Коммерческая норма дисконта определяется с учетом альтернативной эффективности использования капитала.

Норма дисконта участника проекта выбирается самими участниками.

Для оценки коммерческой эффективности проекта в целом зарубежные специалисты по управлению финансами рекомендуют применять коммерческую норму дисконта, установленную на уровне стоимости капитала. Общая сумма средств, которую нужно уплатить за использование финансовых ресурсов их владельцам (дивиденды, проценты) в процентах к их объему, называется стоимостью капитала.

Если инвестиционный проект осуществляется за счет собственного капитала предприятия, то коммерческая норма дисконта (для эффективности проекта в целом) может устанавливаться в соответствии с требованиями к минимально допустимой будущей доходности, определяемой в зависимости от депозитных ставок банков первой категории надежности.