Специальные методы оценки влияния отдельных факторов на кризисное финансовое развитие предприятия

Используются следующие основные методы:

§ Полный комплексный анализ финансовых коэффициентов. При осуществлении этого анализа существенно расширяется круг объектов «кризисного поля», а также система показателей-индикаторов возможной угроза банкротства;

§ корреляционный анализ. Этот метод используется для определения степени влияния отдельных факторов на характер кризисного финансового развития предприятия. Количественно степень этого влияния может быть измерена с помощью одно– или многофакторных моделей корреляции. По результатам такой оценки проводится ранжирование отдельных факторов по степени их негативного воздействия на финансовое развитие предприятия;

§ СВОТ – анализ (SWOT-analysis). Название этого метода представляет аббревиатуру начальных букв терминов, характеризующих объекты этого анализа:

S – Strength (сильные стороны предприятия)

W – Weakness (слабые стороны предприятия)

O – Opportunity (возможности развития предприятия)

T – Treat (угрозы развитию предприятию).

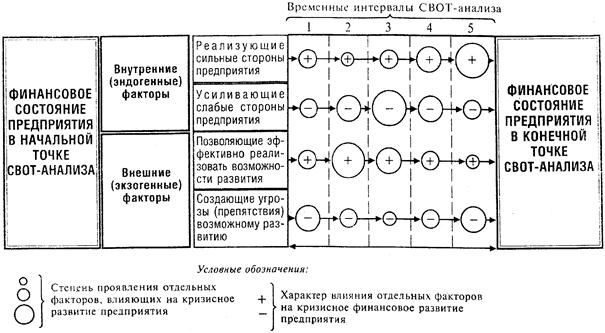

Основным содержанием СВОТ-анализа является исследование характера сильных и слабых сторон предприятия в разрезе отдельных внутренних эндогенных факторов, а также позитивного или негативного влияния отдельных внешних (экзогенных) факторов, обуславливающих кризисное финансовое развитие предприятия.

Результаты СВОТ-анализа представляются обычно графически по комплексному исследованию влияния основных факторов (табл. 3).

Таблица 3

§ аналитическая «Модель Альтмана». Она представляется собой алгоритм интегральной оценки угрозы банкротства предприятия, основанный на комплексном учете важнейших факторов, диагностирующих кризисное финансовое его состояние. На основе обследования предприятий-банкротов Э. Альтман определил коэффициенты значимости отдельных факторов в интегральной оценке вероятности банкротства. Модель Альтмана имеет следующий вид:

Z = 1,2*X1 + 1,4*X2 + 3,3*X3 + 0,6*X4 + 1,0*X5

где Z — интегральный показатель уровня угрозы банкротства («Z-счет Альтмана»);

X1 — отношение оборотных активов (рабочего капитала) к сумме всех активов предприятия;

X2 — уровень рентабельности капитала;

X3 — уровень доходности активов;

X4 — коэффициент соотношения собственного и заемного капитала;

X5 — оборачиваемость активов (в числе оборотов).

Уровень угрозы банкротства предприятия в модели Альтмана оценивается по следующей шкале:

|

Значение показателя « Z » |

Вероятность банкротства |

|

До 1,8 |

Очень высокая |

|

1,81–2,70 |

Высокая |

|

2,71–2,99 3,00 и выше |

Возможная Очень низкая |

Несмотря на относительную простоту использования этой модели для оценки угрозы банкротства, в наших экономических условиях она не позволяет получить достаточно объективный результат. Это вызывается различиями в учете отдельных показателей, влиянием инфляции на их формирования, несоответствием балансовой и рыночной стоимости отдельных активов и другими объективными причинами, которые определяют необходимость корректировки коэффициентов значимости показателей, приведенных в модели Альтмана, и учета ряда других показателей оценки кризисного развития предприятия.