Залог как основа обеспечения кредита

Залог имущества клиента является одной из распространенных форм обеспечения возвратности банковского кредита. Залог имущества оформляется договором о залоге, подписанным двумя сторонами и подтверждающим право кредитора при неисполнении платежного обязательства заемщиком получить преимущественное удовлетворение претензий из стоимости заложенного имущества.

Залоговый механизм возникает в момент рассмотрения кредитной заявки как условие заключения кредитного договора. Он сопровождает весь период пользования ссудой. Реальное обращение к исполнению залогового механизма возникает на завершающей стадии движения кредита – погашении ссуды – и лишь в отдельных случаях, когда клиент не может погасить ссуду выручкой.

В банковской практике операции по оформлению и реализации залогового механизма называют залоговыми операциями. Залоговые операции, это производные от ссудных операций и они гарантируют своевременное и полное погашение ссуды. Ссуды, выданные под залог имущества клиента или его имущественных прав, называют ломбардными.

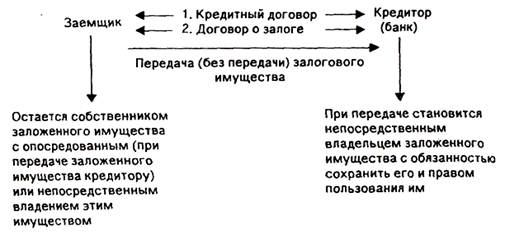

Как видно из рис.1 центральное место в правовом содержании залогового механизма принадлежит определению права собственности, владения, распоряжения и пользования заложенным имуществом. [1]

Рисунок 1 - Структура залогового механизма

В России правовая основа залогового механизма определена Законом «О залоге», в соответствии с которым [2]:

а) право собственности на заложенное имущество принадлежит заемщику;

б) владение заемщиком заложенным имуществом может быть непосредственное и опосредствованное;

в) залог может сопровождаться правом пользования предметами залога в соответствии с его назначением.

Основными этапами реализации залогового механизма являются:

• выбор предметов и видов залога;

• осуществление оценки предметов залога;

• составление и исполнение договора о залоге;

• порядок обращения взыскания на залог.

Предметом залога могут выступать вещи, ценные бумаги, иное имущество и имущественные права. В то же время это имущество для отнесения его к объекту залога должно отвечать двум критериям: приемлемости и достаточности.

В зависимости от материально-вещественного содержания предметы залога подразделяются на следующие группы:

1. Залог имущества клиента:

• залог товарно-материальных ценностей:

а) залог сырья, материалов, полуфабрикатов;

б) залог товаров и готовой продукции;

в) залог валютных ценностей (наличной валюты), золотых изделий, украшений, предметов искусства и антиквариата;

г) залог прочих товарно-материальных ценностей;

• залог ценных бумаг, включая векселя;

• залог депозитов, находящихся в том же банке;

• ипотека (залог недвижимости).

2. Залог имущественных прав:

• залог права арендатора;

• залог права автора на вознаграждение;

• залог права заказчика по договору подряда;

• залог права комиссионера по договору комиссии.

Критерий приемлемости отражает качественную определенность предмета залога, критерии достаточности – количественную.

Общие требования к качественной стороне предметов залога, независимо от их материально-вещественного содержания, сводятся к следующему.

1. Предметы залога должны принадлежать заемщику (залогодателю) или находиться у него в полном хозяйственном ведении.

2. Предметы залога должны иметь денежную оценку.

3. Предметы залога должны быть ликвидны.

Общим требованиям к количественной определенности предметов залога является превышение стоимости заложенного имущества по сравнению с основным обязательством, которое имеет залогодатель по отношению к залогодержателю.