Ставки налога на добавленную стоимость

В настоящее время в России ставки НДС составляют 0,10 и 18%:

0% - по товарам (кроме природного газа, который экспортируется на территорию государств СНГ), вывезенным в таможенном режиме экспорта, а также по работам (услугам), непосредственно связанным с производством и реализацией указанных товаров (по организации и сопровождению перевозок, перевозке и транспортировке, организации, сопровождению, погрузке и перегрузке вывозимых за рубеж или ввозимых в РФ товаров, выполняемым (оказываемым) российскими организациями или предпринимателями (за исключением российских перевозчиков на железнодорожном транспорте), и иным подобным работам (услугам), а также по работам (услугам) по переработке товаров, помещенных под режим переработки на таможенной территории);

по работам (услугам), непосредственно связанным с перевозкой или транспортировкой товаров, помещенных под режим международного таможенного транзита;

по услугам по перевозке пассажиров и багажа за пределы РФ при оформлении перевозок на основании единых международных перевозочных документов;

по работам (услугам), выполняемым (оказываемым) в космическом пространстве, а также по комплексу подготовительных наземных работ (услуг), технически обусловленному и неразрывно связанному с выполнением работ (оказанием услуг) в космосе;

по драгоценным металлам налогоплательщиками, осуществляющими их добычу или производство из лома и отходов, Госфонду драгоценных металлов и драгоценных камней РФ, Центральному банку РФ, банкам;

по товарам (работам, услугам) для официального пользования иностранными дипломатическими и приравненными к ним представительствами или для личного пользования дипломатического или административно-технического персонала этих представительств, включая проживающих вместе с ними членов их семей;

по припасам, вывезенным из РФ в таможенном режиме перемещения припасов. Припасами признаются топливо и горючесмазочные материалы, которые необходимы для обеспечения нормальной эксплуатации воздушных и морских судов, судов смешанного (река-море) плавания;

по выполняемым российским перевозчикам на железнодорожном транспорте работам (услугам) по перевозке или транспортировке экспортируемых за рубеж товаров, а также связанным с такой перевозкой работам ( услугам), в том числе работам (услугам) по организации перевозок, сопровождению, погрузке, перегрузке.

По операциям реализации товаров, облагаемых по ставке 0%, в налоговые органы плательщиком предоставляется отдельная декларация.

10% по продовольственным товарам (кроме подакцизных), товарам для детей по перечням, содержащимся в ст. 164 НК РФ.

18% - по остальным товарам (работам, услугам), включая подакцизные продовольственные товары.

Если плательщик выпускает и реализует товары, которые облагаются по разным ставкам, то следует вести учет реализации товаров и сумм НДС по ним раздельно в разрезе применяемых ставок и указывать в расчетных документах суммы НДС по видам товаров в зависимости от применяемых ставок. Иными словами, обязательным условием дифференцированного применения ставок является ведение предприятием раздельного учета реализации товаров (работ, услуг) и сумм налога по ним в разрезе утвержденных ставок. Если же раздельный учет не обеспечен, то применяется максимальная ставка – 18 %.

Ставке 10%, которую принято называть общей, соответствует так называемая расчетная ставка 9, 09%, а общей ставке 18% - расчетная ставка 15, 25%.

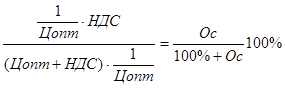

Расчетная ставка связана с общей ставкой следующим соотношением:

Рс = ![]()

Где Рс- расчетная ставка НДС;

Ос – общая ставка НДС.

Эту формулу можно вывести из следующих соображений. Общая ставка налога – это отношение суммы налога к его базе, т.е. оборотам по реализации исходя из оптовых цен:

Ос = ![]() ,

,

А расчетная ставка – ставка - отношение налога к оборотам исходя из отпускных цен:

Рс = ![]()

Отпускная цена – это сумма цены оптовой и НДС. Поэтому произведем следующие преобразования:

Рс = ![]() =

= ![]()

=(умножим числитель и знаменатель на ![]() =

=

=

Впрочем, в настоящее время вместо расчетных ставок 9,09% и 15,25% применяют налоговые ставки, определяемые как процентное соотношение ставки 10% или 18% к налоговой базе, принятой за 100 и увеличенной на соответствующий размер ставки (т.е. на 10 и 18%) - ![]() и

и ![]() . Эти ставки получаются следующим образом:

. Эти ставки получаются следующим образом: