Единая сумма пенсионного отчисления

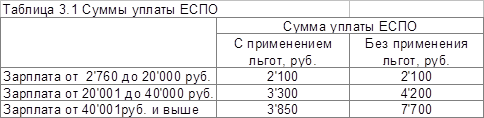

Есть ещё и третья категория работников, чья зарплата свыше 40'000 рублей. К ним мы применим те же методики, что и ко второй категории. За расчётную единицу примем 55'000 рублей. Таким образом, за работника, чья зарплата превышает 55'000 рублей работодатель должен уплатить:

55'000 рублей * 14 % = 7'700 рублей.

Применим сюда льготы, сделав налог не 14 %, а 7 %, получаем, что при льготных вычетах работодатель с зарплат третьей категории платит не 7'700 рублей, а 3'850 рублей. Но для того, чтобы воспользоваться льготными вычетами более 20 % работающих должны получать не менее 20'000 рублей (т. е. более 20 % работающих должны иметь подоходный налог не менее 2'600 рублей).

Таким образом, применение налоговых вычетов должно привести к «выходу из тени», при этом не забыты менее защищённые слои.

Для наглядности, полученные данные занесём в таблицу 3.1.

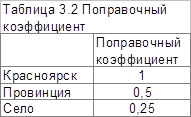

Но это данные для зарплат города Красноярска. Для села, например, уплата налога в 2'100 рублей при зарплате 5'000 рублей, это неприемлемо. Поэтому, для «провинции» и «села» необходимо применить поправочные коэффициенты, учитывающий зарплаты. Которые будут выглядеть соответствующим образом:

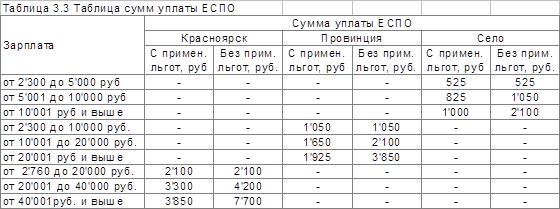

Таким образом, для различных категорий населённых пунктов, суммы уплат ЕСПО будут выглядеть следующим образом

Для того, чтобы не проводились махинации, с оффшорными зонами, например, директор работает в городе Красноярске, а все остальные в селе, необходимо применять максимальный коэффициент всему предприятию, на территории высшего коэффициента на которой оно работает. То есть, если предприятие города Красноярска производит деятельность на территории провинциального города, то ко всем работникам этого предприятия должен применяется коэффициент города Красноярска 1,0. Если предприятие села производит деятельность на территории провинциального города, то ко всем работникам этого предприятия должен применяется коэффициент провинциального города 0,5, даже если 2 человека работают на территории провинциального города и 98 человек на территории села. Это означает, что предприятие села имеет доходы провинциального города, а значит должно выплачивать зарплату на уровне провинциального города.

Применение ЕСПО

Теперь посмотрим, на ранее рассматриваемых предприятиях, результаты применения ЕСПО.

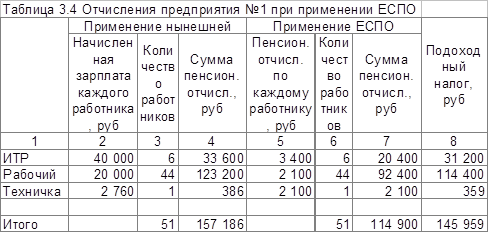

Предприятие № 1 – это «добросовестное» предприятие, указывающее истинную уплачиваемую зарплату, использующие упрощённую или вменённую систему налогообложения, с численностью 51 человек. Рассматриваемая зарплата за месяц.

Зарплата у ИТР в среднем составляет по 40'000 рублей на каждого ИТР (колонка 1 таблицы 1.1). Зарплата у рабочего –20'000 рублей. Зарплата технички – 2'760 рублей.

От начисленной заработной платы работодатель должен произвести отчисления в пенсионный фонд. При нынешней налоговой политике 14 % (колонка 4 таблицы 3.4), и согласно таблице 3.3 соответствующие отчисления за каждого работника при применении ЕСПО (колонка 5 таблицы 3.4). Колонка 7 – отображает сумму отчислений в пенсионный фонд за всех работников этого предприятия, при применении ЕСПО.

Как видно из таблицы 3.4 Пенсионный Фонд РФ при применении ЕСПО должен получить с этого малого предприятия 114'900 рублей, что на

![]()

меньше, чем при применении нынешней налоговой политики.

Если учесть что средняя трудовая пенсия составляет 4'278 рублей. Гипотетически можно предположить, что данное предприятие обеспечит пенсией

114'900 / 4'278 = 26 пенсионера

Ещё это предприятие обязано удержать и уплатить от начисленной заработной платы подоходный налог 13 % за каждого работника (колонка 8 Таблицы 3.4). После перехода на ЕСПО, размер уплаты по подоходному налогу для данного предприятия не изменится, и будет составлять 145'959 рублей.