Анализ финансовой деятельности компании

Из данных, представленных в таблице 2, видно, что Компания динамично развивается, наиболее значимые показатели существенно возросли.

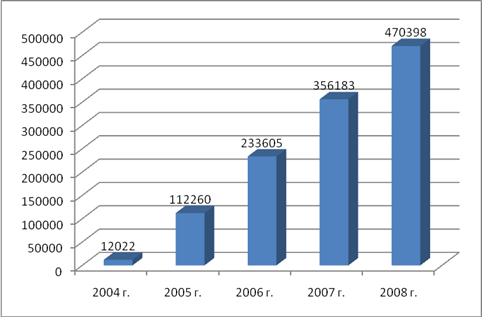

На рис.1 показана динамика роста показателя "Страхование жизни".

Рис.1. Страхование жизни в 2004-2008 гг.

На рис.1 видно, что за исследуемый период динамика показателя "Страхование жизни" была положительной, с 2004 г. по 2008 г. значение показателя возросло почти в 40 раз. Это является свидетельством о положительной динамике деятельности Компании.

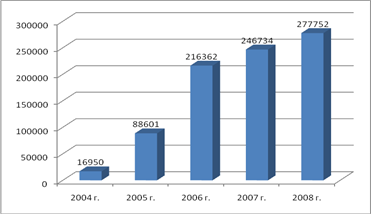

На рис.2 показана динамика роста показателя чистой прибыли Компании.

Рис.2. Чистая прибыль в 2004-2008 гг.

На рис.2 видно, что прибыль наиболее значительно возрастала в 2005 и 2006 гг., в 2007-2008 гг. показатель стабилизировался. Тем не менее, несмотря на финансовый кризис, рост показателя не прекратился. Это свидетельствует о стабильном характере деятельности Компании.

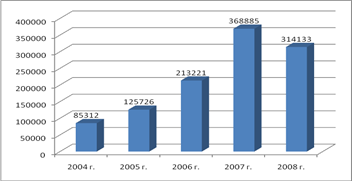

На рис.3 показана динамика показателя "Капитал и резервы" Компании.

Рис.3. Капитал и резервы в 2004-2008 гг.

На рис.3 видно, что значение показателя "Капитал и резервы" возросло в период с 2004 по 2007 гг., а в 2008 г. снизилось по отношению к 2007 г. Это не является само по себе негативным фактором, но требует внимания к тенденциям развития Компании.

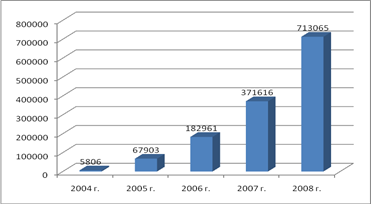

На рис.4 показана динамика показателя "Страховые резервы"

Рис.4. Страховые резервы в 2004-2008 гг.

Как видно из рис.4, за исследуемый период страховые резервы Компании значительно возросли, более чем в 122 раза. Это является показателем эффективной деятельности Компании.

Определим рентабельность деятельности Компании, которая рассчитывается как отношение полученной в отчетном периоде прибыли от страховой деятельности к капиталу.

2004 г.

Рентабельность = 16950 /85312 * 100% = 19,9%

2005 г.

Рентабельность = 88601/125726 * 100% = 70,5%

2006 г.

Рентабельность = 216362 /213221 * 100% = 101,5%

2007 г.

Рентабельность = 246734 /368885 * 100% = 66,9%

2008 г.

Рентабельность = 277752 /314133 * 100% = 88,4%

Можно заметить, что наиболее высоким показатель рентабельности Компании был в 2006 г. В 2008 г. показатель рентабельности также был высоким. Представляется, что динамика показателя свидетельствует об эффективной деятельности Компании. В перспективе возможно сохранение положительных тенденций.

Рассчитаем основные коэффициенты, характеризующие эффективность деятельности Компании. Коэффициент достаточности капитала рассчитывается по формуле:

Кдк = ф.1стр.490/ф.1стр.700 * 100% (1)

Рекомендуемое значение коэффициента 20-40%.

2004 г.

Кдк = 85312/94855 * 100% = 89,9%

2005 г.

Кдк = 125726/216831 * 100% = 57,9%

2006 г.

Кдк = 213221/444243 * 100% = 47,9%

2007 г.

Кдк = 368885/821219 * 100% = 44,9%

2008 г.

Кдк = 314133/1091047 * 100% = 28,8%

Можно заметить, что в 2008 г. Компании удалось достичь рекомендуемого уровня коэффициента достаточности капитала.

Коэффициент достаточности капитала, таким образом, соответствует рекомендуемому значению. Это свидетельствует о стабилизации финансового состояния Компании. Необходимо поддержание существующего уровня достаточности капитала в будущем.

Коэффициент покрытия выплат и резервов собственным капиталом рассчитывается по формуле:

Кпврск = (ф.2стр.030+ф.2стр.110+ф.2стр.120+ф.2стр.130+ф.2стр.150) / ф.1стр.490 * 100% (2)

Рекомендуемое значение коэффициента 1-150%.

2004 г.

Кпврск = (0 - 18 - 17 + 0 + 0) / 85312 * 100% = - 0,04%

2005 г.

Кпврск = (-114 - 615 - 2335 + 0 + 0) / 125726 * 100%= - 2,4%

2006 г.

Кпврск = (-1926 - 4097 - 13256 + 0 + 0) / 213221 * 100%= - 9%

2007 г.

Кпврск = (-8954 - 7587 + 8881 + 0 + 0) / 368885 * 100% = - 2,1%

2008 г.

Кпврск = (-24033 - 10691 - 116 + 0 + 0) / 314133 * 100% = - 11,1%

Можно заметить, что значение показателя за весь исследуемый период было отрицательным. Это означает, что Компания не обладает достаточным капиталом для покрытия выплат и резервов. Кроме того, за исследуемый период значение показателя ухудшилось. Это свидетельствует о недостаточно эффективном финансовом управлении Компании, и служит показателем роста риска в деятельности Компании.