Информационная база финансового анализа

«Финансовое состояние – это комплексное понятие, которое характеризуется системой показателей, отражающих наличие, размещение и использование финансовых ресурсов предприятия. Финансовое состояние – это характеристика его финансовой конкурентоспособности (т.е. платежеспособности, кредитоспособности), выполнения обязательств перед государством и другими хозяйствующими субъектами». Таким образом, исходя из данного определения, финансовое положение предприятия определяется его платеже- и кредитоспособностью. Тем не менее, фактически авторы Артеменко В.Г., Беллендир М.В. дополняют его оценкой деловой активности организации и рентабельности1.

Анализ платежеспособности служит оценке деятельности предприятий более чем в 88 процентов общего числа рассмотренных источников информации. Анализ финансовой устойчивости служит оценке деятельности предприятий более чем в 52 процентов.

Анализ оборачиваемости активов служит оценке деятельности предприятий в 57 процентов, а также анализ рентабельности служит оценке деятельности предприятий в 62 процентов от общего числа рассмотренных источников информации.

Таким образом, к наиболее часто применяемым инструментам, с помощью которых оценивается финансовое положение предприятия, относятся (в порядке убывания):

– анализ платежеспособности;

Большинство современных методик анализа склоняются к следующему определению коэффициентов платежеспособности и нормативам их величин.

Коэффициент абсолютной ликвидности

![]() , (1)

, (1)

где К1 – коэффициент абсолютной ликвидности;

А1 – быстрореализуемые активы; (стр. 250+260 ф. 1)

П1 – срочные обязательства. (стр. 620 ф. 1)

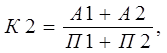

Коэффициент быстрой ликвидности

(2)

(2)

где К2 – коэффициент быстрой ликвидности;

А2 – активы средней скорости реализации; (стр. 240 ф. 1)

П2 – краткосрочные обязательства. (стр. 630+ стр. 660 ф. 1)

Коэффициент текущей ликвидности

![]() , (3)

, (3)

где Ктл – коэффициент текущей ликвидности;

А3 – медленно реализуемые активы; (стр. 210+230+220+270 ф. 1)

П3 – долгосрочные пассивы. (стр. 610+640+650 ф. 1)

– анализ оборачиваемости активов;

– анализ рентабельности;

Для более полного анализа рентабельности необходимо обратится к формулам, приведенным ниже.

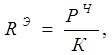

Значение рентабельности можно отразить с помощью формулы1 (4):

R = P / K, (4)

где R – рентабельность;

Р – прибыль;

К – капитал;

Общая рентабельность капитала представляет собой отношение балансовой прибыли к средней за отчетный период величине всего имущества предприятия. 2

(5)

(5)

где RO – общая рентабельность

Рб – балансовая прибыль;

К – среднее хронологическое значение величины валюты баланса за отчетный период:

Экономическая рентабельность чистой прибыли представляет собой отношение чистой прибыли к средней за отчетный период величине всего имущества предприятия.

(6)

(6)

где RЭ – экономическая рентабельность по чистой прибыли;

РЧ – чистая прибыль.

Финансовая рентабельность чистой прибыли представляет собой отношение чистой прибыли к средней за отчетный период величине собственного капитала2.

(7)

(7)

где RФ – финансовая рентабельность по чистой прибыли;

КС – среднее значение величины собственного капитала за отчетный период.

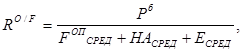

Общая рентабельность производственных фондов (производственного имущества) представляет собой отношение балансовой прибыли к средней за отчетный период величине основных производственных фондов, нематериальных активов и запасов 1

(8)

(8)

где RO/F – общая рентабельность производственных фондов

FОПСРЕД – среднее значение величины основных производственных фондов за отчетный период;

НАСРЕД – среднее значение величины нематериальных активов за отчетный период;

ЕСРЕД – среднее значение величины запасов за отчетный период.

– анализ финансовой устойчивости;

– анализ источников формирования актива;

– другие инструменты оценки эффективности.