Фундаментальный анализ фондового рынка

Существуют различные методы и системы анализа фондового рынка и среди них особое место занимают фундаментальный и технический анализы. Считается, что эти методы наиболее адекватно описывают сложившуюся на рынке ситуацию и позволяют сделать наиболее точный вариант прогноза, хотя при этом много зависит от квалификации аналитика, используемых инструментов. Результаты прогноза, полученного любыми методами, не имеют абсолютного характера, имеют вероятностный характер.

Для успешной работы на финансовых рынках необходимо постоянно выполнять текущий и перспективный анализ ситуации на рынках, необходимо владеть надёжными методами анализа различных инструментов и прогнозирования изменения их цен и доходности.

Особенностью фундаментального анализа является то, что с его помощью производится рассмотрение существа происходящих на рынке процессов, изучение причин, вызывающих изменение экономической ситуации, выявление при этом сложных взаимосвязей между различными явлениями, происходящими на исследуемом рынке и его секторах, на смежных рынках. Кратко можно сказать, что фундаментальный анализ изучает причины, двигающие рынком.

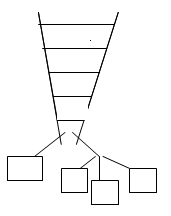

В полном объёме фундаментальный анализ выполняется на четырёх основных уровнях или этапах, но при необходимости можно сокращать объёмы или исключать определённые этапы этого анализа. Такой вариант направления анализа часто называют анализом «сверху вниз».

Условно этапы анализа можно показать следующей схемой:

|

А. Макроэкономический анализ. Важнейшим направлением и первым этапом фундаментального анализа является общеэкономический и макроэкономический анализ. В этом методе анализа используются различные исследования ситуации на рынке на основе изучения спроса и предложения и ряда макроэкономических факторов.

Известно, что цены на фондовом рынке зависят, прежде всего, от объёма предлагаемых на продажу ценных бумаг (предложение) и объёма капиталов, которые в текущий момент инвестируются в ценные бумаги (спрос), то есть соотношение спроса и предложения определяет конъюнктуру фондового рынка. И такая конъюнктура в различные периоды может сильно отличаться [19, стр. 304].

В периоды высокой конъюнктуры отмечается прирост денежной массы, направляемой на фондовый рынок, что приводит к повышению курса для уравновешивания цены и часто к постепенному снижению доходности.

При низкой конъюнктуре отмечается превышение объёма ценных бумаг, предложенных на продажу, платёжеспособному спросу и в этой ситуации наблюдается отток капиталов из соответствующих секторов фондового рынка и держатели ценных бумаг могут их реализовать только при согласии на снижение цен.

Основным источником капитала является ВВП и на финансовом рынке он не создаётся, только перераспределяется, поэтому при более высоком ВВП можно рассчитывать на больший объём инвестиций на фондовом рынке. В условиях украинского рынка большую роль играют инвестиции нерезидентов. Однако средства могут и не поступить на фондовый рынок, если они уходят на альтернативные вложения, используются на потребление, на инвестиции в другие страны.

Увеличение занятости, рост до определённого предела заработной платы, снижение налогов способствует притоку капиталов на рынок, но высокий уровень инфляции, повышенная степень риска могут свести на нет эти возможности появления дополнительных капиталов на рынке.

Приведём основные макроэкономические показатели, которые следует учитывать при проведении фундаментального анализа:

- правовые основы инвестиционной деятельности;

- состояние, устойчивость, сбалансированность и перспективы роста экономики страны, состояние инвестиционного рынка (спрос и предложение);

- текущие темпы инфляции и ожидание их изменений;

- средняя ставка процентов по вкладам в банки;

- конъюнктура мировых товарных рынков, рынков драгоценных металлов, недвижимости и других;

- способы государственного регулирования экономики;

- процессы потребления и накопления и другие факторы и показатели.

Б. Отраслевой или индустриальный анализ как част фундаментального анализа позволяет классифицировать отрасли по деловой активности, по стадиям развития и привлекательности для инвестиций. Известно, например, что при снижении цен на рынке наиболее сильно падает курс тех акций, которые принадлежат к группе отраслей, отличающихся циклическим развитием или имеющих под собой слабую основу, продукция которых сильно зависит от ситуации и конъюнктуры на рынках. А отрасли, имеющие монопольное положение на рынке или отрасли, производящие необходимую для потребителей продукцию или услуги, могут сохранить своё положение и даже открыть новый сектор производства и продаж. Также отраслевой анализ включает изучение делового цикла в экономике и отдельных отраслях, изменения различных отраслевых показателей и индикаторов.