Налоги как инструмент перераспределения доходов и обеспечивающие мобилизацию финансовых ресурсов

Доходы государственного бюджета состоят из многих источников и поступлений. Совокупность всех видов государственных доходов, которая формируется различными методами, составляет систему государственных доходов.

Налоги, являются главным инструментом перераспределения доходов и обеспечивающие мобилизацию финансовых ресурсов, они занимают центральное место в системе государственных доходов.

Налоги – принудительное изъятие части национального дохода в пользу государства для выполнения функций последнего.

Признаки налогов:

- принудительный характер;

- безвозмездный характер;

- безэквивалентность.

Налоговая система – совокупность налогов, сборов и пошлин, а также методов их взимания и налоговый контроль.

Основные принципы налоговой системы:

- плата по возможностям (кто получает больше, должен больше платить);

- плата за преимущество (кто выигрывает от данных преимуществ, должен платить за их использование; напр. автодороги);

- простота и доступность расчета.

Функции налогов:

- фискальная;

- перераспределительная (от богатых – бедным);

- стимулирующая (налоги должны стимулировать развитие производства и НТП).

Налоги подразделяются на:

1) прямые – устанавливаются на доход и собственность юридических и физических лиц;

2) косвенные – устанавливаются на обращение и потребление (предприятие только перечисляет эти налоги, а платит их косвенно потребитель;

3) общие – поступают в бюджет безадресно;

4) специальные – поступают с указанием их применения.

Налоги также подразделяются на:

- пропорциональные (взимается процент от дохода независимо от его величины);

- прогрессивные (с высоких доходов взимается больший процент. Напр. подоходный налог).

В настоящее время в России существует трехканальная фискальная система, которая представлена в приложении 4.

Виды налогов:

1. Налог на прибыль.

Объектом налогообложения является валовая прибыль, исчисляемая как разница между выручкой от реализации и издержками. При этом она уменьшается на сумму НДС и акцизов.

2. Налог на добавленную стоимость.

Форма изъятия в бюджет части добавленной стоимости, создаваемой на всех стадиях производства и определяемой как разница между стоимостью реализованных товаров и услуг и стоимостью материальных затрат, отнесенных на издержки производства и обращения.

3. Акцизы.

Акцизы – это косвенные налоги, включающиеся в цену товара и оплачиваемые покупателями. Все подакцизные товары реализуются по ценам, включающим акцизы.

4. Налоги на физических лиц.

4.1. Подоходный налог (13%).

4.2. Налог на имущество.

Объектами налогообложения являются жилые дома, приватизированные квартиры, дачи, гаражи и т.п. (10% стоимости).

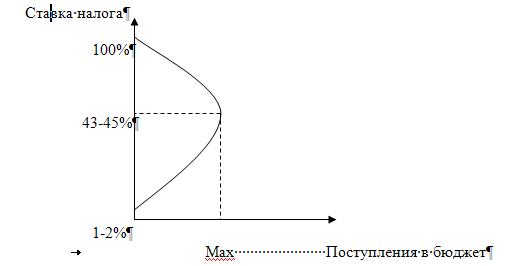

Налоговая политика проводится не только с целью пополнения государственной казны, но и для стимулирования экономики. Мировая теория и практика выработала достаточно разумную налоговую политику, примером которой является кривая Лафера.