Определение стоимости и доходности фьючерсных контрактов

Доходность фьючерсных контрактов представляет простой графический вид – прямые, и связано это с тем, что покупатель фьючерса не может отказаться от выполнения условий фьючерсного контракта. Казалось бы, с помощью такой простой ценной бумаги невозможно обеспечить выгодную игру на рынке. Однако лица, оперирующие фьючерсными контрактами, нашли интересный способ обеспечения дохода. Для этого один фьючерсный контракт продается и одновременно аналогичный контракт покупается, но по другой цене. За счет разницы в ценах обеспечивается доход.

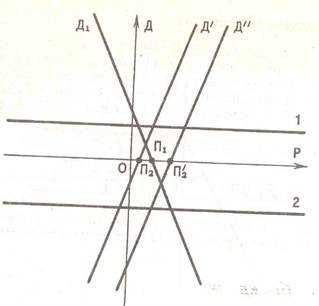

Пусть продавец фьючерсного контракта продал фьючерс на поставку К штук акций по цене П1 в течение некоторого периода времени, в конце которого цена на акции стала рыночной Р. Доход продавца фьючерса эдесь описывается прямой:

Д1 = (П1 – Р) * К

Прямая Д1 изображена на рис. Одновременно этот же продавец покупает аналогичный фьючерсный контракт на покупку К штук акций по цене П2. сделки по одновременной продаже и покупке аналогичных фьючерсных контрактов называются офсетными. Доход по второму контракту будет:

Д’2 = (Р1 – П2) * К

Суммарный доход для П2 < П1 описывается прямой 1, параллельной оси Р. В этом случае продавец и покупатель фьючерса всегда будут иметь доход.

Если же П2 > П1, то доход по купленному фьючерсному контракту описывается прямой Д"2, тогда суммарный доход Д1 + Д"2 описывается прямой 2, т.е. он всегда отрицателен.

Так как при заключении фьючерсного контракта биржа дает гарантии своим членам по обеспечению исполнения сделок, заключаемых на ней, то эти гарантии она должна чем-то обеспечивать. Поэтому участники фьючерсного контракта при его заключении, не зависимо от позиции, должны внести некоторый залог в виде денежной суммы – начальная маржа. Последняя поступает на специальный счет, называемый маржевым счетом. Размер начальной маржи устанавливается расчетной палатой (биржей) и может варьироваться ею в зависимости от целей биржи. При определении величины начальной маржи учитываются, например, следующие факторы: - максимальные наблюдаемые отклонения цены актива, лежащего в основе контракта, за прошедшие периоды:

- если волатильность рынка актива повышается, то размер начальной маржи может быть увеличен, так как возрастает риск неисполнения контракта;

- при уменьшении волатильности рынка актива размер маржи может быть уменьшен;

- возможность специального снижения начальной маржи, если биржа желает привлечь участников на рынок данного контракта.

Биржей устанавливается также и минимальный размер начальной маржи. Остаток на маржевом счете клиента не может быть меньше, чем минимальный размер начальной маржи.

Количество денег, находящихся на маржевом счете, определяется количество позиций, которые может открыть участник фьючерсных торгов. Например, если на маржевом счете участника находится 1000 руб., а минимальный размер начальной маржи – 10 руб., то он может открыть 100 позиций (любых) по фьючерсам.

Если остаток на маржевом счете уменьшается до минимального размера (с учетом открытых позиций), то расчетная палата требует от участника пополнения маржевого счета. В противном случае пополнение маржевого счета производится за счет гарантийного взноса.

Гарантийный взнос вносится участником торгов при заключении договора с расчетной палатой. Размер его и форма оплаты и устанавливаются биржей.

Гарантийный взнос может вноситься деньгами, ценными бумагами в различных сочетаниях. Он служит обеспечением добросовестности участника, а также может быть использован для покрытия позиций в отдельных случаях. Если участник торгов уходит с биржи, то гарантийный взнос ему возвращается.

С маржевого счета участник торгов в любой момент может снять деньги, так чтобы остаток на маржевом счете не был меньше минимального размера начальной маржи.

Цена, по которой заключается фьючерсный контракт, называется фьючерсной ценой. Она – котируемая величина, меняется по конкретному контракту от сессии к сессии и во время сессии.

По результатам каждой торговой сессии рассчитываются фьючерсная цена закрытия (по последним перед закрытием сделки) и средняя фьючерсная цена. Эти расчетные фьючерсные цены (средняя или закрытия – в зависимости от правил, принятых на бирже) используются расчетной палатой ежедневно для перерасчета по фьючерсным сделкам.