Расчеты между экономическими субъектами посредством ценных бумаг

![]()

где C – выплачиваемые дивиденды;

Vm2, Vm1 – цена акции соответственно на конец и начало периода.

Например, за время владения владеет акцией номинальной стоимостью 500 руб. ее рыночный курс вырос до 550 руб. а дивиденды составили 60 руб. Тогда, доходность акции может быть спрогнозирована на уровне 22 %

![]() .

.

Теперь уточним, что предприятие владело акцией в течение двух лет (дивиденды составили по 30 руб. каждый год при норме 5 %) и по истечении срока владения планирует продать акцию, то формула примет вид как в случае с облигацией с постоянным доходом, а ее стоимость составит

![]() 555 руб.,

555 руб.,

т.е. суммарная доходность определяется на уровне

![]() 11 %:

11 %:

Оценка привилегированных акций. Эти акции генерируют фиксированный доход неопределенно долгое время и их стоимость оценивается как в случае бессрочных облигаций.

Оценка акций с постоянным уровнем дивидендов. Выплачиваемые дивиденды здесь неизменны, оценка производится как в предыдущем случае.

Оценка акций с равномерно возрастающими дивидендами. Здесь реализуется модель бессрочного роста а формула примет вид:

![]()

Предполагается, что базовая величина дивиденда С ежегодно увеличивается с темпом прироста j (может быть равен коэффициенту дисконтирования).

Вексель как ценная бумага может быть также принят как эквивалент интересующей предприятие стоимости. При оценке векселей необходимо помнить, что банк взимает процент за его погашение (дисконт, учетный процент), определяемый по формуле:

![]()

где D – дисконт;

N – сумма векселя;

T – срок до наступления платежа по векселю (дней);

R – годовая учетная ставка процента.

Кроме этого, предприятию можно получить кредит под залог векселя. В этом случае, собственность на вексель банку не переуступается - он только закладывается векселедержателем банку с последующим выкупом.

Доходность операции по учету векселя (W) может быть установлена по формуле:

![]()

где W – доходность по учету векселей;

n – период, для которого определяется доходность;

k – продолжительность учета векселя;

s – комиссионные удержанные с векселедержателя.

ценный бумага знак стоимость

Доходность же операции по купле-продаже векселя определяется:

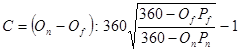

где C – доходность по купле продаже векселя;

On – период времени от даты покупки до даты погашения векселя;

Of – период времени от даты последующей продажи векселя до его погашения;

Pn – процентная ставка погашения векселя;

Pf – процентная ставка продажи векселя.

Депозитный сертификат должен быть оценен с учетом его доходности:

![]()

где G – доходность сертификата;

d – процентная ставка по сертификату;

n – количество начислений процентов в год.

Этот вид финансового инструмента достаточно леквиден и при необходимости может быть легко переведен в денежный эквивалент. Доходность же покупки-продажи депозитного сертификата (С) рассчитывается по формуле:

![]()

где Cn – цена покупки сертификата;

Cf – цена продажи сертификата.

Придерживаясь аналогичной логики, зная финансовые особенности расчетов с той или иной ценной бумагой можно аналогично, вышерассмотренным расчетам, вычислить ее стоимостной эквивалент, принимаемый в качестве финансовых ресурсов. Произведенная оценка того или иного финансового актива должна иметь ставку дисконта, своего рода премию за риск, определяемую предприятием согласившимся принять эту форму финансовых ресурсов. Отметим, что здесь премию за риск не следует путать с неизбежным (систематическим) риском, характерным для любой структуры портфеля ценных бумаг и объективно имеющимся в любой экономике, любой системе финансовых ресурсов. Известен также несистематический (остаточный) риск, обусловленный выбором конкретной ценной бумаги - устраняется посредством диверсификации вложений.