Классификация финансовых рынков

Анализ функционирования финансовых рынков предполагает определенную его сегментацию, расчленение, выделение отдельных функционирующих по своим правилам рынков[2].

В зависимости от целей анализа, а также от особенностей развития отдельных сегментов финансового рынка в тех или иных странах существуют разные подходы к классификации финансовых рынков. В приложении 1 приведена одна из возможных классификаций.

Валютный рынок

— это рынок, на котором товаром являются объекты, имеющие валютную ценность. К валютным, ценностям относятся:

• иностранная валюта (денежные знаки (банкноты, казначейские билеты, монеты, являющиеся законным платежным средством или изымаемые, но подлежащие обмену) и средства на счетах в денежных единицах иностранного государства, международных или расчетных денежных единицах);

• ценные бумаги (чеки, векселя), фондовые ценности (акции, облигации) и другие долговые обязательства, выраженные в иностранной валюте;

• драгоценные металлы (золото, серебро, платина, палладий, иридий, родий, рутений, осмий) и природные драгоценные камни (алмазы, рубины, изумруды, сапфиры, александриты, жемчуг).

В качестве субъектов (участников) валютного рынка выступают: банки, биржи, экспортеры и импортеры, финансовые и инвестиционные учреждения, правительственные организации.

Объект валютного рынка (на кого направлены действия субъекта) — любое финансовое требование, обозначенное в валютных ценностях. Объекты валютного рынка покупаются и продаются субъектами валютного рынка за деньги, находящиеся в обращении.

Субъекты валютного рынка осуществляют следующие виды операций: передача покупательной способности, хеджирование (страхование открытых валютных позиций), спекуляция (выгода от ожидания изменений валютных курсов или процентных ставок), арбитраж процентных ставок (получение выгоды от принятия депозитов и их переразмещение на согласованные периоды по более высокой ставке).

При проведении операций с объектами валютного рынка (валютных операций) субъекты действуют не только с точки зрения экономической целесообразности, но и в определенном поле организационных, экономических и правовых ограничений. Такую совокупность взаимоотношений можно назвать системой валютно-финансовых отношений.

Рынок золота

— это сфера экономических отношений, связанных с куплей-продажей золота как с целью накопления и пополнения золотого запаса страны, так и для организации бизнеса и (или) промышленного потребления.

В основе наиболее общего деления финансовых рынков на рынки денежных средств и рынки капитала

лежит срок обращения соответствующих финансовых инструментов.

Рынок капитала, в свою очередь, подразделяется на рынок ссудного капитала и рынок долевых ценных бумаг.

Такое деление выражает характер отношений между покупателями товаров (финансовых инструментов), продаваемых на этом рынке, и эмитентами финансовых инструментов.

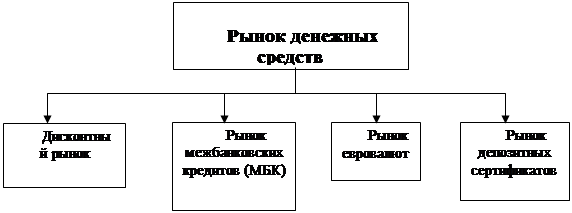

В деятельности экономических субъектов для обеспечения их текущей ликвидности важную роль играет рынок денежных средств,

называемый также денежным рынком и имеющий, в свою очередь, несколько сегментов (рис. 1).[3]

Рис. 1. Основные сегменты рынка денежных средств

Прежде всего следует упомянуть о дисконтном рынке как обобщающей характеристике рынка, на котором продаются и покупаются векселя. Этот рынок играет особую роль в денежно-кредитном регулировании экономики, а его значение заключается в обеспечении равномерного притока денег в экономику. Операторами дисконтных рынков являются центральный банк и коммерческие банки.

Важным сегментом денежного рынка является рынок межбанковских кредитов (МБК), на котором коммерческие банки кредитуют друг друга. Межбанковские кредиты предоставляются в форме продажи излишка средств коммерческого банка на резервном счете в центральном банке сверх определенной законом величины обязательных резервов и в форме сделок «РЕПО».

Рынок евровалют представляет собой часть денежного рынка, на котором осуществляется торговля краткосрочными финансовыми инструментами, номинированными в евровалютах.

В развитых странах существует также рынок депозитных сертификатов. Депозитные сертификаты представляют собой свидетельства о крупных срочных вкладах в банках и являются ценной бумагой. Поскольку срок обращения депозитных сертификатов, как правило, не превышает один год, эти бумаги можно рассматривать как бумаги денежного рынка.