История и структура долга

От сильного внешнего шока (из-за падения сырьевых цен на мировом рынке и оттока капиталов с развивающихся рынков) эта уязвимая долговая конструкция, основанная на постоянном рефинансировании старых долгов новыми, рухнула. К апрелю 1998 г. бюджет начал работать на ГКО. Накануне 17 августа 1998 г. казна выплачивала по $1 млрд. в неделю по старым облигациям, а покупать новые инвесторы перестали. На выплаты по ГКО-ОФЗ уходило до 70% доходов бюджета. Инструмент покрытия дефицита бюджета превратился в свою противоположность. Рефинансировать долг на финансовом рынке было невозможно, а на резкое снижение расходов бюджета не соглашалась Государственная Дума. Привлечение внешних инвесторов поначалу замедлило наступление краха ГКО, а затем их уход с российского рынка ускорил его.

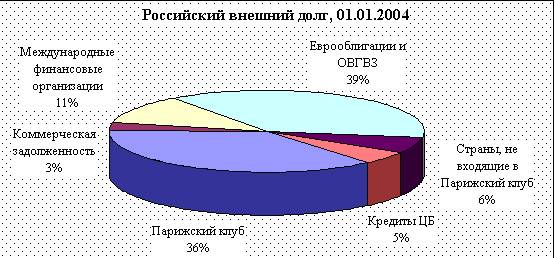

За период 1985 - 1991 гг. общая сумма внешнего долга СССР западным странам возросла почти в три раза - с $22,5 до 65,3 млрд. Рост задолженности Западу продолжился и при российских властях: за счет начисления процентов по советским долгам, которые фактически перестали погашать, и за счет новых кредитов, в том числе международных валютно-финансовых организаций - к концу 1997 г. внешний долг России возрос до $124 млрд., а к концу 1998 г. - до $142 млрд., что поставило ее в один ряд с Мексикой и Бразилией, являющимися крупнейшими мировыми должниками. При этом унаследованные Россией долги имели крайне неблагоприятную структуру. Они состояли, главным образом, из среднесрочных и краткосрочных кредитов, и их основная масса подлежала погашению в 1992 - 1995 гг.

Круг западных кредиторов России достаточно велик - в него входят около 600 коммерческих банков из 24 стран, а также Международный валютный фонд, Международный банк реконструкции и развития, Европейский банк реконструкции и развития. Основной массив долгов приходится на банки 6 стран - Германии, Италии, США, Франции, Австрии и Японии.

В январе 1992 г. правительство РФ заключило первое соглашение о реструктуризации долга с Парижским клубом кредиторов, за ним последовали три реструктуризации в 1993-1995 гг., которые охватывали процентные выплаты в период с декабря 1991 г. по конец 1995 г. В апреле 1996 г. было достигнуто принципиальное соглашение с Парижским клубом о реструктуризации приблизительно $40 млрд. задолженности кредиторам клуба. Около 45% этой суммы будет выплачено в период до 2020 г., остальные 55% (которые включают все краткосрочные долги Парижскому клубу) - до 2016 г. Выплаты по основному долгу, постепенно увеличиваясь, будут производиться с 2002 г. Размер задолженности РФ Парижскому клубу кредиторов составляет на данный момент $35 млрд.

После распада СССР перед Россией встаёт вопрос об урегулировании задолженности перед Лондонским клубом кредиторов. Лондонский клуб кредиторов - крупная (около 1 тыс. членов) неофициальная организация зарубежных коммерческих банков и финансовых институтов, созданная ими для ведения переговоров со странами-должниками, столкнувшимися с серьезными проблемами обслуживания и погашения своих соответствующих обязательств по внешнему долгу. Предметом переговоров с Лондонским клубом являются не покрытые гарантиями государства долги частным банкам. Первое заседание Лондонского клуба состоялось в 1976 г. в связи с платежными проблемами Заира, а к середине 80-х годов клубом было подписано уже около 50 соглашений о пересмотре условий погашения задолженности с широким кругом развивающихся стран.

Россия является одной из главных стран - должников Лондонскому клубу (после Бразилии, Мексики и Аргентины). Это - задолженность по межбанковским кредитам, предоставленным Внешэкономбанку СССР частными коммерческими банками ФРГ, США, Великобритании, Франции, Японии, Италии и других зарубежных стран в советское время, т.е. до 1 января 1992 г., а также по некоторым внешнеторговым векселям того же периода.

Финансово-банковский кризис августа 1998 г. лишил Правительство РФ тех преимуществ, которые оно получило, завершив в 1997 г. всеобъемлющую реструктуризацию задолженности бывшего СССР. В первую очередь это выразилось в утрате возможности использовать ресурсы международных финансовых рынков для финансирования расходов по погашению и обслуживанию госдолга. В этой ситуации Россия была вынуждена приостановить выплаты по долгу бывшего СССР. В ноябре 1998 г. Правительство РФ обратилось к кредиторам-членам Лондонского (а также Парижского) клуба с предложением о проведении переговоров о дополнительной реструктуризации ранее оформленных финансовых обязательств. По состоянию на 31 декабря 1998 г. задолженность России перед Лондонским клубом, включая просроченные проценты (362 млн долл.), достигла 29,6 млрд. долл[6]. При этом предложение российской стороны урегулировать просроченные на 2 декабря 1998 г. суммы путем выпуска процентных облигаций IANs вместо осуществления в соответствии с базовыми соглашениями платежей наличными не получило поддержки со стороны необходимого количества кредиторов (требовалось 95% голосов, было получено 72%).