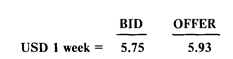

Стороны Bid и Offer и размер маржи в котировке процентных

Здесь bid — левая сторона котировки — ставка привлечения. По

ставке bid банк, осуществляющий котировку, привлекает средства в депозит на данный период.

offer (или ask) — правая сторона котировки — ставка размещения. По ставке offer банк, осуществляющий котировку, предлагает к размещению денежные средства на данный период.

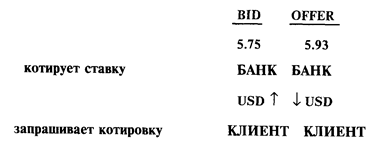

Осуществление двусторонней котировки означает, что котирующий банк обязуется выполнить либо привлечение, либо размещение средств в депозит по котируемым ставкам.

Для удобства запоминания эти правила можно изобразить в виде следующей схемы:

Разница между котировками bid и offer называется маржей (margin) или спрэдом (spread) и является основой прибыли котирующего депозитные ставки банка. Например, если некоторый банк ААА является маркет-мейкером на рынке межбанковских депозитов, т.е. другие банки постоянно размещают у него средства в данной валюте по более низкой стороне bid, а третьи банки постоянно привлекают у него эти же средства по высокой стороне offer, то этот банк получает постоянную прибыль.

Размер маржи, а также значения котировок bid и offer, могут колебаться и зависят от ряда факторов.

Статус котирующего банка

Например, маркет-мейкеры, осуществляющие большие объемы привлечения и размещения средств, заинтересованы в узкой марже для стимулирования сделок — контрагенты активнее будут размещать под более высокие ставки bid и привлекать под более низкую ставку oner. Например, если средняя маржа на рынке 5.75-5.93, этот банк будет котировать 5.8 — 5.9%. Однако, если операции данного банка составляют на денежном рынке значительную долю, изменение ставок способно повлиять на среднерыночные ставки также в сторону уменьшения маржи.

Потребности банка в привлечении или размещении средств

Банк, испытывающий большую потребность в привлечении, чем в размещении средств, будет котировать более высокую сторону bid, и, наоборот, банк, испытывающий потребность в размещении средств, будет котировать более низкую сторону offer.

Порой банки, испытывающие резкую нехватку средств в данной валюте на данный срок, котируют только одну сторону bid, которая выше рыночной, например:

«only bid at 5.83»

И наоборот, банки, имеющие излишек средств в данной валюте, который надо разместить, котируют только более низкую сторону offer:

«only offer at 5.90»

Статус контрагента, запрашивающего котировку

Например, если котировку запрашивает небольшой или малоизвестный банк, то размер маржи может быть шире. По мере развития отношений с контрагентом, нарастания объемов операций, их стабильного позитивного характера размер маржи может быть сужен.

На статус контрагента также влияет степень риска по операциям с ним. Например, западные банки котируют большинству российских банков (относящихся к повышенной группе риска) только сторону bid по межбанковским депозитам. Это означает, что они только привлекают валютные средства, но отказываются их размещать в связи с высоким страновым риском российских коммерческих банков.

Сумма котируемого депозита

Средней рыночной суммой размещаемых и привлекаемых межбанковских депозитов является 10 млн. долларов США (или эквивалент). Для сумм менее 1 млн. долларов и свыше 100 млн. долларов банки будут котировать более широкую маржу процентных ставок.