Понятие «цена капитала» (затраты по использованию капитала). Анализ структуры капитала.

Rp = Rs + Rn , (12)

где: Rs - премия за систематический риск; Rn - премия за несистематический риск. [4, с.88]

Согласно определению, систематический риск не устраняется диверсификацией портфеля активов, поэтому называется риском недиверсифицируемым. Диверсификация портфеля активов предполагает, что капитал образуется из нескольких составляющих. В случае производственной фирмы активы будут представлены капитальным имуществом для производства различных видов товаров. Каждому активу или виду производства, помимо систематического, присущ риск несистематический или тот риск, который можно устранить путем диверсификации выпускаемой продукции. Чем выше степень диверсификации или набор производимых товаров и услуг, тем меньше будет влияние несистематического риска. При достаточно большой степени диверсификации несистематический риск можно не учитывать. Несистематический риск также называют риском диверсифицированным, т.е. риском, устраняемым путем диверсификации.

Недиверсифицируемый (систематический) риск возникает вследствие зависимости ставки доходности капитала фирмы от движения всего рынка в целом. Численно это выражается в положительной корреляции ставки доходности акции и усредненной ставки доходности всех акций на рынке. Ставка доходности, определяемая путем усреднения ставки доходности акций по всем обращающимся на фондовом рынке акциям, называется ставкой доходности "средней акции" или ставкой доходности рыночного портфеля. Существование систематического риска означает, что при изменении ставки доходности рыночного портфеля происходит взаимное и однонаправленное изменение ставки доходности акции.

Согласно теории CAPM, премия за систематический риск определяется по формуле:

Rci = bi * (Rm - Rf) , (13)

где: Rci - премия за систематический риск фирмы i; Rm - cтавка доходности "средней акции"; bi - коэффициент, являющейся рисковой характеристикой акции фирмы i.

Значение коэффициента bi, равное 1, означает, что и из формул (11), (12) следует:

Ri = Rf + Rm - Rf + Rni = Rm + Rni,

где: Ri- cтавка доходности (стоимость) акционерного капитала фирмы i; Rni- премия за несистематический риск фирмы i.

Если номенклатура фирмы достаточно диверсифицирована, то можно пренебречь несистематическим риском, тогда Rni = 0 и Ri = Rm. Cледует отметить, что в этом случае bi будет представлять собой средневзвешенную коэффициентов b всего портфеля активов фирмы i. Пусть общие активы фирмы i образуются из активов или проектов числом m и bij коэффициент b проекта j. В этом случае bi будет вычисляться по формуле:

![]()

где: ki - коэффициент весомости j-ого проекта.

![]()

В качестве коэффициента весомости j-ого проекта можно положить отношение:

,

,

где:

![]() - величина активов проекта j;

- величина активов проекта j;

![]() - общие активы фирмы i.

- общие активы фирмы i.

![]()

Значение коэффициента b вычисляется на основании статистических данных о ставках доходности акций фирмы и о средней ставке доходности рынка. Недостатком такого метода определения b является, во-первых, точность (поскольку погрешность оценки неизбежна) и, во-вторых, устойчивость результата во времени (b может сильно изменяться во времени, поэтому использование ранее вычисленного значения становится практически бесполезным). Попытки найти аналитическое выражение для коэффициента b пока не принесли серьезных результатов.

Как было показано выше, при b=1 и достаточной диверсификации справедливо соотношение Ri = Rm. Также можно показать, что при b<1 выполняется неравенство Ri<Rm и при b>1 cправедливо Ri>Rm. Таким образом, коэффициент b является мерой систематического риска сравнительно со средним риском на рынке.

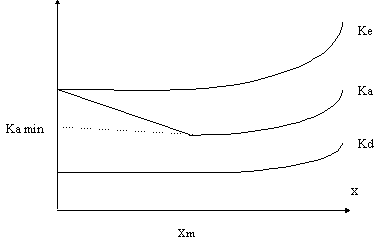

Рисунок 2. Взаимосвязь коэффициента структуры капитала и стоимости капитала

При b<1 систематический риск фирмы меньше среднерыночного, при b>1 систематический риск фирмы больше риска "средней акции".