Условия возникновения и регулирования дефицита (излишка) денежных средств

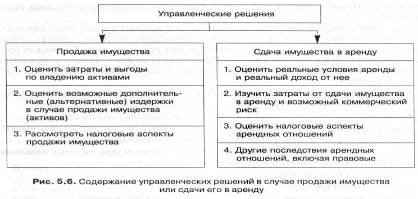

Рассмотрим варианты решений, которые заключаются в продаже имущества или сдаче его в аренду, что оказывает непосредственное влияние на денежные потоки предприятия (приток и отток денежных средств). Содержание этих решений представлено на рис. 5.6.

Следует иметь в виду, что продажа имущества дает одномоментный приток денежных средств, а аренда — регулярный приток в течение ее срока.

Прежде всего необходимо установить, какие активы способны приносить потенциальный приток денежной наличности. Для этого необходимо определить его реальную рыночную стоимость, чтобы принять правильное решение о его временном или постоянном отчуждении. Оценку имущества осуществляют с помощью доходного, затратного или рыночного (сравнительного) подходов[24].

Результаты инвентаризации позволяют определить материально-техническую базу производства и выявить возможность продажи неиспользуемых основных средств (включая запасы излишнего оборудования).

Особое внимание следует уделить состоянию материально-производственных запасов. Часто специалисты предприятий придерживаются при управлении оборотными активами политики увеличения материальных запасов на случай непредвиденных обстоятельств, полагая, что это лучший способ вложения денежных средств для защиты от инфляции. Однако увеличение материальных запасов приводит к оттоку денежных средств и снижению ликвидности баланса предприятия.

Следовательно, при принятии решения об отчуждении тех или иных видов активов желательно учесть все расходы по их отчуждению и соизмерить их с потенциальным доходом. Поэтому необходимо сделать правильный выбор между продажей или сдачей имущества в аренду. Принимая решение о способе отчуждения активов, целесообразно учесть следующие виды затрат и связанных с ними денежных потоков:

• расходы, которые учитывают в любом случае (например, стоимость обслуживания и ремонта машин, оборудования и транспортных средств);

• расходы, которые остаются в любом случае (оплата труда персонала);

• расходы, связанные с конкретными действиями по распоряжению имуществом (например, по страхованию активов, сдаваемых в аренду).

Стимулирование притока денежных средств можно осуществлять с помощью внешнего финансирования предприятия за счет:

• коммерческого кредита;

• банковского кредита;

• эмиссии корпоративных ценных бумаг (акций и облигаций);

• толлинга;

• факторинга (продажи дебиторской задолженности);

• форфейтинга (кредитования экспортера путем покупки векселей или иных долговых требований);

• краткосрочной аренды.

Основанием для принятия решения о выборе источника финансирования должна быть альтернативная стоимость (цена) привлекаемых средств. Необходимо иметь в виду, что самым дешевым источником финансирования предприятия являются собственные средства (чистая прибыль и амортизационные отчисления). Оптимизация собственных средств достигается за счет разработки бюджета доходов и расходов и образования временного лага между моментом формирования денежных средств и моментом оплаты счетов поставщиков и подрядчиков, налогов и сборов, кредитов и займов и т. д.

Данный способ финансирования преобладает на финансово устойчивых предприятиях, имеющих положительное сальдо денежного потока (приток денег больше оттока).

Коммерческий кредит — это расчеты за товары с рассрочкой или отсрочкой платежа одного предприятия другим хозяйствующим субъектам (покупателям готовой продукции). Основными разновидностями кредита с рассрочкой платежа являются:

• фирменный кредит;

• вексельный (учетный) кредит;

• овердрафт.

Фирменный кредит — традиционная форма коммерческого кредитования, при которой поставщик (продавец) предоставляет кредит покупателю в форме отсрочки платежа. Разновидностью фирменного кредита выступает аванс покупателя (заказчика), который он выплачивает поставщику (подрядчику) после подписания договора.

Вексельный (учетный) кредит предоставляет банк векселедержателю путем покупки (учета) векселя до наступления срока платежа. Владелец векселя получает от банка денежную сумму, указанную в векселе, за вычетом учетного процента, комиссионного вознаграждения и других расходов. Стороны вправе продлить срок оплаты, т. е. совершить пролонгацию векселя. Закрытие учетного кредита осуществляют на основании извещения банка об оплате векселя. Учетная ставка по векселю выражает процентную ставку, используемую для расчета величины учетного процента. Учетный процент — плата, взимаемая банком за авансирование денежных средств при учете векселя.