Разновидности лимитов

+ 5.000.000 USD/DEM

- 5.000.000 USD/DEM + 2.000.000 USD/DEM

- 3.000.000 USD/DEM

- 1.000.000 USD/DEM

- 2.000.000 USD/DEM

Оставшаяся позиция по сделкам между двумя банками находится в пределах 5 млн. долларов и позволяет банкам сделать чистые перечисления в пользу друг друга. При этом, если банк ВВВ вдруг обанкротится, то в соответствии с договором банк ААА уменьшит его депозит на причитающиеся ему 2 млн. долларов.

Ряд банков предлагают мелким банкам после размещения залога использовать при открытии двусторонней валютной позиции «плечо» (margin), увеличивающее размер позиции. Например, Margin Trading Agreement между банками ААА и ВВВ предусматривает «плечо» 1:10. Это означает, что в течение дня банк ВВВ имеет право открывать и закрывать позиции по конверсионным сделкам с банком ААА на сумму в 10 раз превышающую размер залога. При этом на дату валютирования размер открытой позиции между двумя банками должен быть в пределах суммы залога, чтобы с учетом неттинга произвести конечные расчеты.

Такой порядок выгоден обеим сторонам: для банка ВВВ он дает возможность, используя достаточно малую сумму страхового депозита, торговать в течение всего дня, а для банка ААА предоставляет дополнительный бизнес, так как банк ВВВ звонит ему за котировками, по которым проводит сделки.

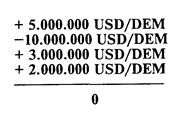

Например, если банк ВВВ размещает в банке ААА страховой депозит в 0.5 млн. долларов, то в течение дня он может держать открытую позицию в 5 млн. долларов, закрыв ее в конце дня:

Финансовый риск (Financial risk) — это риск убытков вследствие неблагоприятной рыночной конъюнктуры: неблагоприятное изменение валютного курса, процентных ставок и т. д. Риск регулируется путем установления внутренних операционных лимитов, которые можно разделить на общебанковские и персональные лимиты для валютных дилеров.

Лимиты открытой валютной позиции по конверсионным операциям. В свою очередь могут различаться в зависимости от срока действия:

дневной лимит открытой позиции (intraday limit of open position) — регулирует размер максимально возможной открытой валютной позиции банка по операциям в течение дня. Например, банк ААА в течение дня в каждый данный момент времени может иметь незакрытую валютную позицию на сумму в 50 млн. долларов. Данный лимит обычно регулируется Центральным банком страны для сокращения риска возможных убытков банка. В России ЦБ РФ в настоящее время не регулирует данный лимит, однако руководство многих коммерческих банков устанавливает его самостоятельно.

Общий лимит для банка может подразделяться на персональные лимиты дневной открытой позиции для дилеров, ведущих различные валюты. Например, дневной лимит открытой позиции в 50 млн. долларов для российского банка может делиться между дилерами в такой пропорции:

35 млн. для дилера рынка доллар/рубль (USD/RUR);

10 млн. для дилера по сделкам доллар/марка (USD/DEM);

5 млн. для дилера по мягким валютам. Персональные лимиты для дилеров устанавливаются приказом по банку. В крупных банках на одном рынке работает несколько дилеров (например, на операциях USD/DEM), и у каждого может быть свой личный лимит, размер которого зависит от опыта, квалификации и результатов работы (performance) дилера.

Ночной лимит открытой позиции (о/п open position limit) устанавливает максимально возможный лимит открытой позиции, разрешенный к переносу на следующую дату валютирования. Обычно он на порядок меньше дневного лимита и используется для ведения стратегических позиции. риск по которым значительно выше.

В России Центральный банк устанавливает для коммерческих банков именно этот вид лимита открытой позиции. Лимит устанавливается исходя из величины уставного капитала. суммы баланса и активности банка на валютном рынке.

Подобно дневному лимиту, ночной лимит также можно разделить на персональные лимиты для дилеров, работающих с разными валютами.

Лимит убытков (stop-loss limit или s/1)- устанавливает предельный размер убытка при закрытии валютной позиции в связи с неблагоприятным движением курса. Лимит типа «стоп-лосс» является персональным лимитом, обязывающим дилера автоматически взять убыток по наступлении предельного значения курса.

Естественно размер лимита убытков напрямую зависит от размера дневной открытой позиции. Например, дилер имеет дневной лимит открытой позиции по арбитражным операциям USD/DEM в 3 млн. долларов и лимит убытков — 30 тыс. немецких марок (в валюте результата). При открытой позиции на полную сумму в 3 млн. долларов, лимит типа «стоп-лосс» выполняется при неблагоприятном движении курса на 100 пипсов от курса позиции.