Расчёт налоговой базы по НДФЛ на примере «МЕСТНАЯ ТЕЛЕФОННАЯ СВЯЗЬ»

«Сети связи и средства связи могут находиться в федеральной собственности, собственности субъектов Российской Федерации, муниципальной собственности, а также в собственности граждан и юридических лиц».

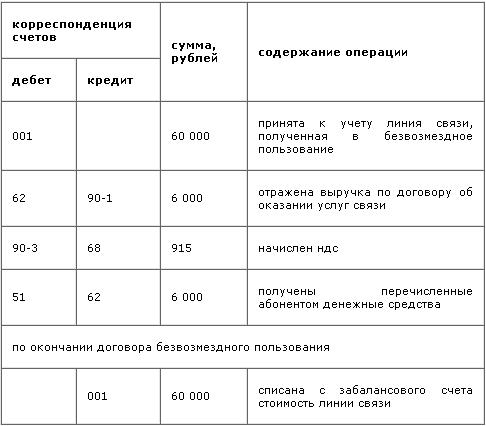

Собственник линии связи может ее передать оператору связи, например, в безвозмездное пользование. Рассмотрим на примере, как эти операции будут отражены в учете оператора связи.

Пример 2.

В декабре текущего года гражданин Иванов С.И. передал оператору связи ООО «А» в безвозмездное пользование линию связи. Между оператором и гражданином в этом же месяце был заключен договор на оказание услуг связи, согласно которому оператор предоставляет абоненту в пользование свободный телефонный номер.

Стоимость услуг по договору составляет 6 000 рублей (в том числе НДС 18% - 915 рублей), денежные средства перечислены на расчетный счет оператора.

Прокладка телефонной линии произведена за счет средств абонента, так как у оператора отсутствуют свободные абонентские линии в телефонных кабелях связи.

Стоимость линии связи, полученной в безвозмездное пользование, составляет - 60 000 рублей.

В бухгалтерском учете оператора связи ООО «А» данные хозяйственные операции отражены следующим образом:

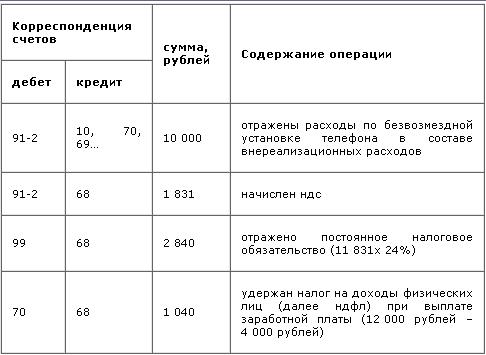

Пример 3.

Оператор связи ООО «А» в ноябре текущего года безвозмездно установил телефон сотруднику своей организации.

Себестоимость услуг по установке телефона составила 10 000 рублей, рыночная цена установки телефона составляет 12 000 рублей (в том числе НДС 18% - 1 831 рубль).

В бухгалтерском учете оператора связи будут сделаны проводки:

Согласно пунктам 4, 12 ПБУ 10/99 фактическая себестоимость оказанных оператором связи услуг по установке телефона своему сотруднику включается в состав внереализационных расходов.

Для целей налогового учета безвозмездное выполнение работ по установке телефона своему сотруднику признается объектом налогообложения по НДС (подпункт 1 пункта 1 статьи 146 НК РФ).

Налоговая база определяется в соответствии со статьей 153 НК РФ.

Согласно пункту 16 статьи 270 НК РФ стоимость работ по безвозмездной установке телефона своему сотруднику, а также сумма НДС, начисленная со стоимости выполненных работ, не включаются в состав расходов. Поэтому, сумма расходов, признанная оператором связи для целей бухгалтерского учета превышает сумму указанных расходов, признанных для целей исчисления налога на прибыль, на стоимость безвозмездно выполненных работ по установке телефона. Следовательно, возникает постоянная разница (пункт 4 Приказа Минфина Российской Федерации от 19 ноября 2002 года №114н «Об утверждении положения по бухгалтерскому учету «Учет расчетов по налогу на прибыль» ПБУ 18/02»). В связи с этим в бухгалтерском учете организации признается постоянное налоговое обязательство.

В данном примере стоимость работ по установке телефона будет учитываться при расчете налоговой базы по НДФЛ (пункт 1 статьи 210 НК РФ, подпункт 2 пункта 2 статьи 211 НК РФ).

В соответствии с пунктом 1 статьи 211 НК РФ:

«При получении налогоплательщиком дохода от организаций и индивидуальных предпринимателей в натуральной форме в виде товаров (работ, услуг), иного имущества, налоговая база определяется как стоимость этих товаров (работ, услуг) иного имущества, исчисленная исходя из их цен, определяемых в порядке, аналогичном предусмотренному статьей 40 настоящего Кодекса».