Прогнозный финансовый анализ

Практическая полезность модели БЯГ состоит в том, что ее применение позволяет сравнивать позиции предприятия в пределах одной матрицы. Таким образом, можно выделить лидеров рынка. Можно предположить, что предприятия,

действующие в быстрорастущих отраслях, для расширения своих мощностей нуждаются в постоянном притоке дополнительного капитала. Наоборот, компании, работающие в медленнорастущих отраслях, должны иметь избыток денежных средств. Поэтому матрица используется главным образом для оценки потребностей в финансировании, испытываемых диверсифицированными компаниями.

Она не предназначена для выявления критериев успеха или конкурентной обстановки в различных отраслях, но ее использование помогает руководству корпоративных групп управлять этими сложными предпринимательскими структурами. Портфели крупных корпораций должны быть сбалансированными. Это означает, что в них должно быть обеспечено разумное сочетание компаний, испытывающих потребность в капитале для своего роста, с подразделениями, располагающими избытком денежных ресурсов.

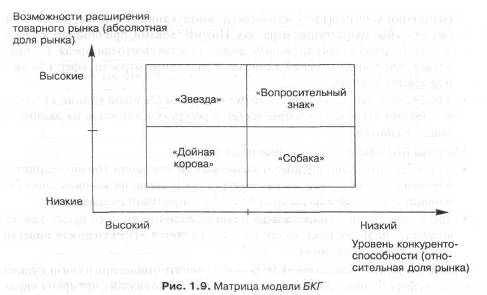

Матрица образно выражает четыре основные позиции бизнеса:

• компании, завоевавшие большие доли рынка в растущих секторах экономики, называют «звездами»;

• компании, завоевавшие большие доли рынка в зрелых отраслях, называют «дойными коровами»;

• компании, обладающие небольшими долями рынка в быстрорастущих отраслях, именуют «вопросительными знаками» (или «телятами»);

• компании с низкой долей рынка в стагнирующих отраслях именуют «собаками».

Матрицу БКГ используют:

• для подготовки обоснованных заключений о позиции компании, входящей в состав корпоративной группы, и о ее стратегических перспективах;

• для проведения переговоров между высшими менеджерами корпорации и менеджерами компании (деловой единицы, филиала) о величине инвестиций

(вложений капитала) в ту или иную деловую единицу с целью расширения бизнеса в быстрорастущих отраслях. Иными словами, при помощи матрицы БКГ коммерческая организация формирует состав своего портфеля, т. е. определяет сочетание вложений капитала в различные отрасли, сферы бизнеса и деловые единицы;

• для анализа разных стадий развития компании (деловой единицы) и соответственно изучения ее потребностей в ресурсах и капитале на различных этапах развития.

Матрица БКГ имеет определенные недостатки:

• не всегда правильно оценивает возможности компании (бизнес-единицы) в негативной ситуации, так как внутренние и внешние условия способны изменить ее позиции на рынке в более благоприятном направлении;

• чрезмерно сконцентрирована на потоках наличности, в то время как для компании не менее важным показателем является эффективность инвестиций (капиталовложений).

Схема, представленная на рис. 1.10, помогает понять отношения и связи, существующие в сфере бизнеса. Деловой цикл компании тесно связан с четырьмя управленческими функциями: развитием, производством, маркетингом и администрированием. Поэтому при формировании организационной структуры предприятия и комплектовании его штатов особое внимание уделяют взаимодействию различных функциональных подразделений в рамках делового цикла.