Экономические и финансовые подходы

Полезно рассматривать денежные потоки так, как это было сделано в предыдущем примере. Это обеспечивает наглядное восприятие информации и помогает получить ясную оценку множителей дисконтирования для каждого денежного потока.

Конечный расчет NPV — сумма текущей стоимости денежных потоков за каждый год. Далее на основе полученного результата легко принять решение.

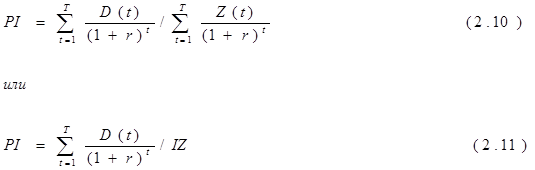

б) Индекс доходности (рентабельность, PI).

Индекс доходности использует ту же самую информацию о котированных денежных потоках, как и метод NPV. Однако, вместо нахождения разницы между первоначальными затратами и текущей стоимостью будущих доходов, PI определяет соотношение этих показателей.

Общая формула выглядит так:

PI = 28780 ¸ 16100 = 1,79

Если PI равен 1, то

будущие доходы будут в точности равны вложенным средствам, то есть фирма ничего не выиграет — это эквивалент NPV = 0. Если

PI > 1, то проект следует принять, а при PI < 1 - отклонить. Однако у PI есть преимущества над NPV, когда фирма проводит политику нормирования капитала [28].

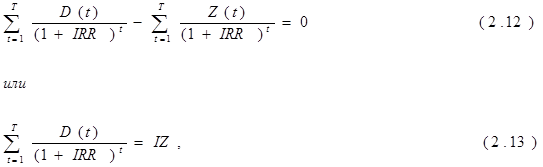

в) Внутренняя норма прибыли (IRR).

Внутренняя норма прибыли — второй важный показатель при анализе капиталовложений, пришедший из теории экономики. Метод IRR основывается на определении учетной ставки, при которой NPV проекта была бы равна 0. То есть IRR — это норма прибыли, полученная в результате осуществления проекта, при равенстве текущей стоимости будущих доходов и первоначальных затрат:

Рассмотрим пример использования этого метода.

Простые проценты: вы инвестировали 100 у.е. и в конце года вам начислили проценты в размере 120 у.е IRR инвестиций: IRR = 120 ¸ 1000 = 12%.

Сложные проценты: вы купили акции завода НКМЗ на 1000 у.е. Продержав их в течение 4 лет и продав, вы получите 1810,60 у.е.

IRR инвестиций будет найдена, если решить равенство:

На этой стадии у нас есть два выбора: можно воспользоваться таблицей сложных процентов, чтобы найти четырехгодичную ставку процента, которая имеет множитель 1,8106 (16%) или решить равенство алгебраически. Получаем IRR = 16%.

На практике, нахождение IRR проекта часто требует сложных вычислений. Сейчас, когда широкое распространение получило использование компьютеров, существуют бухгалтерские программы, позволяющие автоматически высчитывать IRR денежных потоков. Однако это поможет нам понять, как работает IRR, когда мы методом проб и ошибок будем пытаться определить ее значение. Давайте вернемся к примеру, который приводился при рассмотрении метода чистой приведенной стоимости (покупка шлифовального станка). Мы можем перефразировать проблему с помощью IRR. Чтобы найти IRR, NPV должна быть равна нулю. Найдем учетную ставку: