Использование анализа чувствительности реагирования в процессе оценки риска инвестиционного проекта

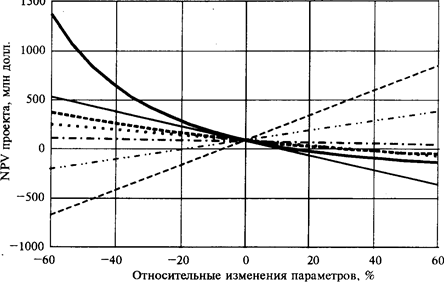

Рис.2. Чувствительность

NPV

к относительным изменениям параметров:

· · · · Со; - ·· - N ; ----- Р; —— У; ——

r; -·-

F;

----п

Базисное значение критерия чистого дисконтированного дохода

NPV0 = 85 543 289 долл.

Проведем анализ чувствительности, т.е. проанализируем "реакцию" изменений NPV на последовательные относительные изменения параметров проекта.

Показатели чувствительности NPV к изменению значений параметров имеют следующие значения:

|

Параметр |

r |

Со |

N |

Р |

У |

F |

|

Чувствигельность |

-8,600 |

-3,510 |

3,608 |

13,534 |

-9,926 |

0,902 |

Кривые на графике (рис.2) пересекаются в точке, соответствующей рассчитанному ранее значению NPV0. Очевидно, что в данной точке все параметры имеют нулевое отклонение (на рис.2 показано изменение NPV при сдвиге только одного из параметров).

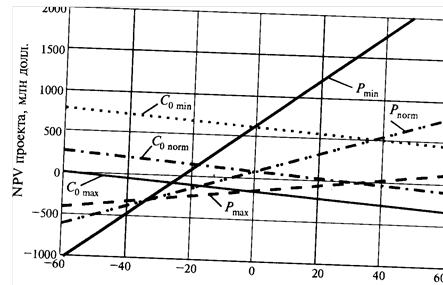

Не всегда можно уверенно выбрать ставку процента (норму дисконта) для подсчета критерия NPV. Поэтому часто анализ чувствительности производится последовательно для наиболее вероятного, а также оптимистического и пессимистического сценариев (рис.3).

Так, например, если минимальная (оптимистический вариант) и максимальная (пессимистический вариант) ставки процента равны соответственно 6 и 16%, а наиболее вероятная — 10%, то, построив зависимости для NPV, получим семейства линий для каждого из параметров.

Рис.3. Зависимость

NPV

от начальных вложений и цены продукции при разных ставкахдисконтирования:

· · · · Со min; - · - Со norm; —— Со max; -··-

Р norm;; ——

Р min;

----Рmax

Примечательно, что линии для Со параллельны друг другу, а линии для цены Р пересекаются в одной точке. Объяснение можно легко найти, проанализировав формулы

NPV для данного проекта. Точка пересечения линий, показывающих чувствительность к цене (см.рис.3) — это та точка, в которой ежемесячные фиксированные издержки равны ежемесячному доходу, т.е. поток денежных средств состоит только из первоначальных инвестиций.

При анализе чувствительности расчетная задача часто ставится в следующем виде: каков предел негативных изменений данного параметра проекта, другими словами, на сколько пунктов может ухудшиться тот или иной параметр проекта, чтобы последний оставался прибыльным.

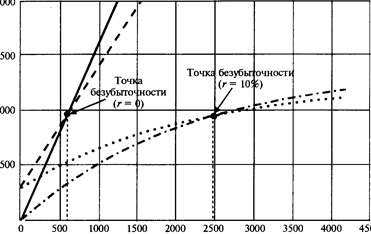

Анализ может быть сделан с использованием различных критериев эффективности (прибыльности) проекта. Однако результаты, полученные с помощью разных критериев, учитывающих временную ценность денег, т.е. дисконтирование, будут совпадать. Это легко понять, например: у проектов, где NPV = 0, равны между собой приведенные стоимости выгод (доходов) и затрат (издержек), отсюда — их отношение (В/Сratio) равно единице. Аналогично индекс прибыльности, рссчитываемый как отношение дисконтированного потока доходов к дисконтированной сумме затрат, равен единице только тогда, когда NPV = 0. Напомним, что точка, в которой дисконтированные потоки выгод и затрат проекга равны между собой, была названа нами дисконтированной «точкой безубыточности».

Накопленный выпуск, тыс.штук.

Накопленный выпуск, тыс.штук.

Рис· 7.4. Поиск точки безубыточности:

——

накопленные доходы; --- накопленные издержки;

---- r = 0; -·-

r = 10%

Она может быть найдена следующим образом (см.рис.4):

![]() , где

, где

где х — параметры проекта.

Для рассматриваемого проекта расчеты дают следующие значения

(при r = 10%):

|

Без дисконтирования |

С дисконтированием | |

|

Объём выпуска, гарантирующий безубыточность, тыс.штук. |

600 |

2579,6 |

|

Момент достижения точки беубыточности, мес. |

12 |

21,9 |